Кредитный рейтинг ООО "Финпрофит"

ООО «Финпрофит» присвоен кредитный рейтинг уровня by.BBB+ (прогноз неопределенный)

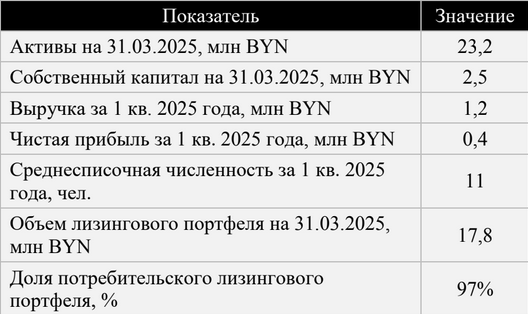

Рейтинговое агентство BIK Ratings пересмотрело ООО «Финпрофит» кредитный рейтинг и подтвердило его на уровне by.BBB+ (прогноз неопределенный), который характеризует кредитоспособность переходного среднего уровня. По оценке BIK Ratings, ООО «Финпрофит» в краткосрочной перспективе с умеренно высокой вероятностью обеспечит своевременное выполнение всех текущих финансовых обязательств, возникающих в ходе его деятельности. Вероятность финансовых затруднений в случае возникновения обязательств, требующих значительных единовременных выплат, оценивается на среднем уровне.

ООО «Финпрофит» специализируется преимущественно на предоставлении в лизинг физическим лицам потребительских предметов лизинга, относящихся к категории «иные» (в основном бытовая и сельскохозяйственная техника).

Финансовая устойчивость

Показатели достаточности потоков денежных средств для погашения совокупного долга и его краткосрочной части в анализируемых периодах в совокупности оцениваются BIK Ratings на среднем уровне при снижении по итогам 2024 – 1 квартала 2025 гг. Так, отношение FFO к долгу по итогам 2024 года составило 0,85х, по итогам 1 квартала 2025 года – 0,60х, CFO к долгу – (-0,06х) и (-0,15х) соответственно, FCF к долгу – (-0,03х) и (-0,07х) соответственно, CFO к краткосрочной части долга – (-0,22х) и (-0,61х) соответственно, FCF к краткосрочной части долга – (-0,12х) и (-0,31х) соответственно.

Соотношение средневзвешенного срока до погашения лизингового портфеля к средневзвешенному сроку до погашения долга по итогам 1 квартала 2025 года составило 0,87 и отражает удовлетворительную сбалансированность сроков и, как следствие, низкую вероятность потерь в случае необходимости досрочного погашения долга либо возникновения просроченной задолженности по лизинговым платежам.

Коэффициенты структуры капитала демонстрируют высокую зависимость Организации от заемного капитала. Так, на 31 марта 2025 года коэффициент автономии, скорректированный на квазикапитал и квазирезервы, составил 0,09, коэффициент финансового левериджа – 8,34.

Валютный риск текущей деятельности Организации оценивается как относительно высокий. Однако он балансируется валютными потоками по инвестиционной деятельности – Организация является владельцем ВГДО Министерства финансов Республики Беларусь.

По итогам 2022 – 1 квартала 2025 гг. от 3% до 9% дебиторской задолженности Организации по лизингу приходилось на договоры с валютной оговоркой в привязке к USD. Валютный долг по кредитам в анализируемых периодах также представлен исключительно в USD (от 35% до 49% в том же периоде).

По итогам 1 квартала 2025 года коэффициент соотношения доходов по договорам с валютной оговоркой к погашению валютных обязательств в периоде составил 0,12, коэффициент соотношения причитающихся лизинговых платежей по договорам с валютной оговоркой к валютному долгу – 0,06.

Ликвидность баланса

Ликвидность баланса Организации оценивается на высоком уровне. Коэффициент общей ликвидности, скорректированный на просроченную задолженность по договорам лизинга, по итогам 1 квартала 2025 года составил 1,85, коэффициент высокой ликвидности – 0,43.

Рентабельность деятельности

BIK Ratings оценивает деятельность ООО «Финпрофит» как высокорентабельную. По расчетам Агентства, по итогам 2024 года и 1 квартала 2025 года операционная рентабельность по чистой прибыли составила 25,9% и 38,0%, рентабельность собственного капитала – 55,1% и 76,9%, рентабельность активов – 5,0% и 7,8% соответственно.

Зависимость от лизингополучателей и степень диверсификации лизингового портфеля

Доля трех крупнейших клиентов Организации в общем объеме ее лизингового портфеля составляет около 2%, что указывает на низкий уровень зависимости от лизингополучателей. В портфеле представлены лизингополучатели из 4 сфер экономики (кроме физлиц).

Темп прироста нового бизнеса и конкурентная позиция

Темп прироста нового бизнеса выше среднеотраслевого уровня, доля компании по отношению к суммарному лизинговому портфелю лизинговых организаций страны составляла 1,1% на 31 марта 2025 года.

Качество лизингового портфеля и уровень аванса по новому бизнесу

ООО «Финпрофит» не имеет проблемных авансов поставщикам имущества, доля проблемных лизинговых активов в портфеле равна 5,6%. Уровень авансов по новому бизнесу составил 0,3% по итогам 2024 года, по итогам 1 квартала 2025 года авансы по новому бизнесу отсутствуют.

Структура фондирования

Структура фондирования характеризуется умеренной концентрацией крупнейшего источника – токенов (58,5% на конец 1 квартала 2025 года), а также невысокой концентрацией кредиторов/заимодавцев (на крупнейшего кредитора приходится 22,9% объема фондирования, на трех крупнейших – 41,3%).

ESG и деловая репутация

BIK Ratings оценивает репутацию ООО «Финпрофит» как умеренно высокую. Отмечено отсутствие просрочек платежей перед бюджетом и внебюджетными фондами в течение последних двух лет, а также отсутствие фактов возбуждения приказных и исполнительных производств. Были допущены 2 просрочки погашения лизинговых платежей в апреле 2024 года (7 дней) и в январе 2025 года (3 дня). Уровень соблюдения принципов устойчивого развития при принятии ключевых управленческих решений оценивается как невысокий.

Прочая информация

В результате анализа установлено, что ООО «Финпрофит» не может рассчитывать на финансовую поддержку группы компаний или органов власти. По кредитному рейтингу присвоен неопределенный прогноз, подразумевающий высокую вероятность сохранения или повышения рейтинга ввиду планов компании по наращиванию деятельности с сохранением или снижением риск-профиля.

Кредитный рейтинг ООО "Финпрофит" 2025 года

Сертификат - Смотреть

Рейтинговый отчет ООО "Финпрофит" - Смотреть

Пресс-релиз ООО "Финпрофит"- Смотреть

Кредитный рейтинг ООО "Финпрофит" 2024 года

Сертификат - Смотреть

Рейтинговый отчет ООО "Финпрофит" - Смотреть

Пресс-релиз ООО "Финпрофит"- Смотреть

Кредитный рейтинг ООО "Финпрофит" 2023 года

Сертификат - Смотреть

Рейтинговый отчет ООО "Финпрофит" - Смотреть

Пресс-релиз ООО "Финпрофит"- Смотреть

Кредитный рейтинг ООО "Финпрофит" 2022 года

Сертификат - Смотреть

Рейтинговый отчет ООО "Финпрофит" - Смотреть

Пресс-релиз ООО "Финпрофит"- Смотреть

Press Release LLC "Finprofit"- Смотреть